La encrucijada del BCE: avisa de que el precio de la energía ahoga a las familias pero endurece el coste del crédito

“La escalada de los precios de la energía golpea cuatro veces más a los pobres que a los ricos”, avisa el Banco Central Europeo (BCE) en un informe reciente. La institución que dirige la política monetaria de la eurozona desvela con éste y otros cálculos que está en una difícil encrucijada. Advierte de que el encarecimiento de luz, gas o combustible amenaza el consumo y el ahorro de las familias, sobre todo de las que tienen menos renta, mientras endurece el coste del crédito y pone en riesgo el crecimiento económico para, precisamente, atajar la inflación general.

La semana pasada, la presidenta del BCE, Christine Lagarde, y otros responsables del organismo, como el vicepresidente Luis de Guindos, adelantaron a julio la expectativa de una primera subida de los tipos de interés oficiales, desde el 0% en el que están ya desde hace 6 años.

El incremento del coste de referencia para el crédito de la eurozona seguiría a la decisión anunciada oficialmente de dejar de inyectar dinero en los mercados de deuda desde el mismo mes de julio (el momento en el que finalizarán las compras netas de bonos de países y empresas). Una política que se empezó a aplicar para mejorar las condiciones de financiación tras la crisis financiera de 2008 y que se intensificó con la COVID. En las últimas semanas, el euríbor o los bonos (deuda) ya vienen reflejando este cambio de era, al subir los intereses (el precio de referencia para las hipotecas ha vuelto a positivo, por ejemplo) desde mínimos históricos.

Estas decisiones buscan retirar liquidez en general de la economía para no seguir alimentando la inflación, que en España aceleró al 9,8% en marzo, respecto al mismo mes de 2021, un récord de 1985. En definitiva, más facilidad para acceder al crédito o para firmar una hipoteca significa más consumo y, por tanto, más subidas de precios. Pero el riesgo de ahogar a las familias y a las empresas (o a los estados de la misma manera) y, al fin y al cabo, la actividad y el crecimiento económico, que ya están amenazados por la propia inflación, es muy alto.

El gobernador del Banco de España, Pablo Hernández de Cos, indicó este mismo lunes que el BCE no debería subir los tipos de interés “de forma abrupta” debido a que el contexto económico actual, afectado por la guerra en Ucrania, es de gran incertidumbre.

“Nos enfrentamos a un escenario muy incierto, incluyendo la invasión. En mi opinión, el BCE no debería constituir una fuente adicional de incertidumbre actuando de forma abrupta, sino que debería mantener una senda para nuestra política clara, predecible y suave”, subrayó el gobernador y miembro del consejo de gobierno de la institución europea durante su intervención en un acto organizado por el banco de inversión Goldman Sachs.

Menos consumo

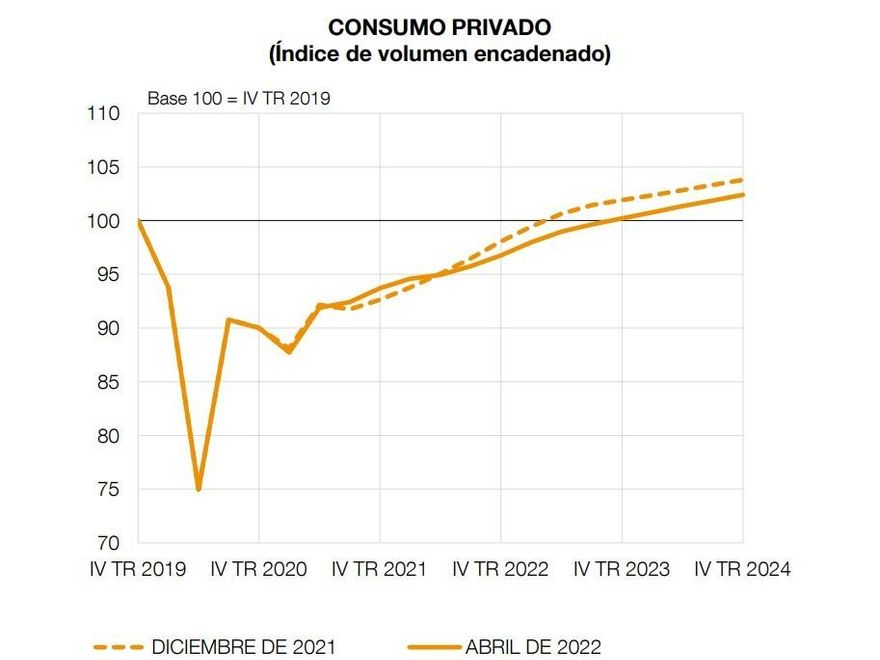

En su último boletín económico, el BCE admite, de hecho, que la escalada de los precios de la energía (un 80% en España en marzo), como consecuencia- de la perturbación que supone la guerra en Ucrania en los mercados internacionales de petróleo o gas, está obligando a las familiar a tirar del ahorro acumulado durante la pandemia para mantener el consumo, que ya se prevé que mengüe respecto a la previsto antes de la invasión de Rusia.

“Se espera que los hogares recurran en mayor medida a la bolsa de ahorro acumulada, pero ello no evitará una recuperación más lenta del consumo real, debido a la elevada inflación”, lamentó el Banco de España (BdE) en su recorte de la estimación de crecimiento del PIB de España en 2022, hasta el 4,5%, desde el 5,4% anterior.

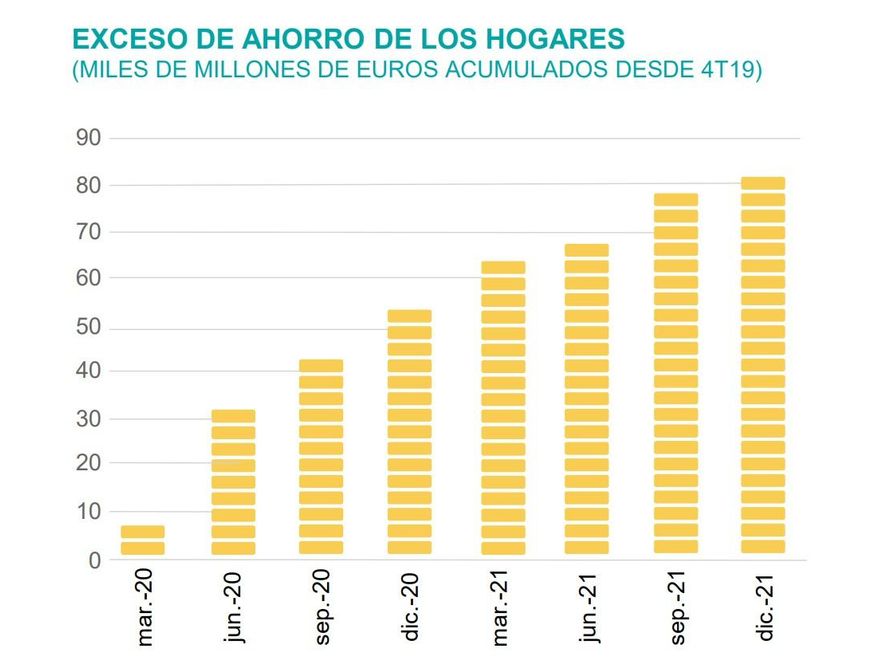

“Las restricciones sanitarias por la pandemia favorecieron que a cierre de 2021 el exceso de ahorro acumulado alcanzara los 80.000 millones de euros”, recuerda, por su parte, el equipo de analistas de BBVA Research. “Pese a que la inflación elevada menoscaba este ahorro disponible, se espera que una parte se utilice para disfrutar servicios que han sufrido particularmente las restricciones (alojamiento, ocio, restauración, etc.). En todo caso, no todo este ahorro se convertirá en gasto”, añaden los expertos del banco.

El BCE incide en que el golpe a los ahorros es “cinco o seis veces mayor para los hogares en el quintil más bajo de ingresos en relación con los del quintil superior [si se divide las rentas de las familias en cinco tramos]”. La razón es que “la energía y el transporte supone el 35% de los gastos totales de las familias más pobres, pero menos del 10% para las ricas”, continúa el informe de la institución.

“Los hogares recurren a sus ahorros para amortiguar el impacto que el aumento de los precios de la energía tiene sobre el consumo. La evidencia empírica confirma que, al menos en el corto plazo, las familias reducen sustancialmente sus índices de ahorro para acomodar el mayor gasto en energía”, añaden los economistas del BCE.

“Dado que el consumo de luz, calefacción o combustible responde a necesidades básicas, a las que los hogares no pueden renunciar por completo, la demanda de energía tiende a ser inelástica [no varía] respecto del precio en el corto plazo”, insisten. Esta realidad complica la tarea de la institución europea, cuyo principal mandato es mantener la estabilidad de los precios.

Difícil equilibrio entre inflación y crecimiento

“Creemos que todas las reuniones del BCE, después de junio, están preparadas para una primera subida [de los tipos de interés oficiales]. Y si los portavoces del banco central siguen apuntando a la posibilidad de un incremento en julio, es sólo cuestión de tiempo que el mercado contemple cuatro subidas en 2022 [a 0,25 puntos cada vez hasta el 1% que alcanzaría el coste de referencia para el crédito]”, explica Rubén Segura-Cayuela, economista jefe de Bank of America (BofA) Europe.

“La razón por la que [en BofA] aún prevemos una primera subida en diciembre es el golpe de crecimiento, que seguimos esperando”, matiza el experto. “Pero si las preocupaciones se desplazan hacia las expectativas de inflación, entonces el crecimiento jugará un papel mucho menor. Y lo más probable es que el BCE intente ir no sólo más rápido sino también más alto”, añade.

“Pero ir más rápido y de forma más agresiva, en medio de la enorme restricción de ingresos reales [de las familias] y beneficios [de las empresas] a la que se enfrentan los agentes económicos, aumentaría significativamente el riesgo de un accidente”, concluye.

Ayudar a quien lo necesita

Los economistas que firman el informe sobre la energía y el consumo del BCE esquivan el complicado debate de política monetaria que enfrenta el banco central de la eurozona pero recomiendan políticas específicas para atender el golpe de la inflación a las familias que más lo necesitan y que los gobiernos intenten controlar los precios de la energía.

En España, el Plan de choque aprobado por el Ejecutivo persigue esos objetivos, aunque ha generado discusión y queda pendiente el tope al precio del gas para la generación de electricidad, en la denominada “excepción ibérica” (España y Portugal), a la que debe dar su visto bueno la Comisión Europea. De hecho, este martes la vicepresidenta Teresa Ribera y el ministro portugués José Duarte Cordeiro se reúnen con la vicepresidenta europea de Competencia, Margrethe Vestager, para aplicar un precio máximo del gas que baje la factura de la luz en la Península Ibérica.

1