Los convenios firmados por España permiten a las multinacionales españolas pagar 0 impuestos por repatriar dividendos de 28 países

El informe de la Agencia Tributaria en el que explica que 134 multinacionales españolas obtuvieron un beneficio de 91.849 millones de euros en 2016 pero solo pagaron en todo el mundo 11.594 millones de euros por el Impuesto sobre Sociedades, un 12,6% de su beneficio global, ha vuelto a poner la mirada sobre los convenios para evitar la doble imposición (CDI). Estos acuerdos entre las administraciones tributarias de España y terceros países permiten que las compañías españolas en el exterior no paguen nada por repatriar los dividendos de las filiales que tienen en 28 países.

España tiene en la actualidad 95 convenios para evitar la doble imposición rubricados con países muy diferentes que van desde Estados Unidos a Trinidad y Tobago pasando por Singapur, Barbados (salió el pasado mayo de la lista de paraísos fiscales de la UE), Uzbekistán o Italia.

Llama la atención que entre los 28 países cuyo CDI con España establece un tipo del 0% sobre los dividendos —es decir, no pagan nada en ninguno de los dos países— están jurisdicciones con un historial fiscal tan sospechoso como Panamá; Irlanda, con sus acuerdos fiscales con las grandes tecnológicas; países opacos con importantes relaciones comerciales con España como Arabia Saudí; o viejos protagonistas en la evasión de impuestos como Suiza.

Cada CDI tiene unas características propias y unas exigencias diferentes. Por ejemplo, el acuerdo con República Dominicana exige que la multinacional tenga un 75% del capital de la sociedad en ese país mientras que en México debe contar con un 10% del capital de la sociedad o ser un fondo de pensiones mientras que el convenio con Holanda obliga a la matriz española a controlar un 50% del capital de la sociedad o dos sociedades españolas tienen el 25% cada una del capital.

Holanda, uno de los países más utilizados por las empresas para eludir impuestos mediante la técnica del sandwich holandés, es uno de los 34 países cuyo CDI con España con un tipo impositivo máximo del 5%, al igual que el principal refugio fiscal para grandes fortunas españolas y empresas del Ibex, Luxemburgo, o países donde España tiene muchos intereses empresariales como Cuba.

Ya en menor medida, hay tres países con un CDI con España cuyo tipo máximo impositivo está entre el 5% y el 10%, otras 17 jurisdicciones en las que el máximo impuesto aplicable es del 10%, mientras que hay otros 10 países con un convenio que se acercan al tipo real que deberían pagar las multinacionales por los dividendos: Australia, Ecuador, India, Italia y Nueva Zelanda (con un tipo del 15%) y Bielorrusia, Kirguistán, Tayikistán, Turkmenistán y Ucrania (con un tipo máximo del 18%).

Con la utilización de los convenios para evitar la doble imposición no es de extrañar que la Agencia Tributaria anunciara que hay 134 multinacionales españolas ingresaron en 2016 en las arcas de las distintas haciendas en todo el mundo 11.594 millones de euros por el Impuesto sobre Sociedades, un 12,6% de su beneficio global, que alcanzó los 91.849 millones. En este grupo, hay 27 multinacionales que abonan un 0,3% de sus beneficios en impuestos, pese a que los tipos nominales en España son de un 25% para la mayoría de las empresas, salvo para banca y petroleras, que tienen un 30%.

La Organización para la Cooperación y el Desarrollo Económicos (OCDE) apunta que el principal objetivo de los convenios de doble imposición es promover los intercambios de bienes y servicios y los movimientos de capitales y personas mediante la eliminación de la doble imposición internacional. Sin embargo, en el informe del organismo multilateral Impedir la utilización abusiva de convenios fiscales, publicado en 2016, apunta que “la extensión de la red de convenios de doble imposición eleva el riesgo de que haya abusos al posibilitar la utilización de acuerdos diseñados para obtener tanto los beneficios fiscales previstos en determinadas legislaciones internas como las desgravaciones fiscales establecidas en los convenios de doble imposición”.

Mucho más grave ha sido la acusación del Fondo Monetario Internacional (FMI), que apuntaba que la ingeniería fiscal de las compañías para mover el dinero entre países tiene como objetivo la elusión o rebaja del pago de impuestos a través de los mecanismos que les ofrece la globalización financiera y de la economía. Según un informe titulado “El ascenso de las inversiones fantasma: las sociedades instrumentales socavan la recaudación de impuestos en mercados avanzados, emergentes y en desarrollo”, en el año 2017 se movieron en el mundo 40 billones de dólares (36,2 billones de euros) en inversión extranjera directa. De ellos, el 40% (15 billones, equivalentes a la suma del PIB anual de China y Alemania) son “inversiones fantasma”. Es así como se denominan las operaciones que hacen las multinacionales entre sus filiales para eludir el pago de tributos.

Fuentes de la Agencia Tributaria recuerdan que el Tribunal Superior de Justicia de la Unión Europea dictaminó en una sentencia que se puede anular el efecto del convenio de doble imposición si “cierto número de indicios puede acreditar la existencia de un abuso de derecho, siempre que estos sean objetivos y concordantes”. Tales indicios recogidos en la sentencia pueden consistir en “la existencia de sociedades instrumentales carentes de justificación económica, así como en el carácter puramente formal de la estructura del grupo de sociedades, de las operaciones financieras y de los préstamos” o que “el perceptor de los dividendos no es el beneficiario efectivo y por tanto no sería de aplicación la exención de la directiva matriz-filial sobre la retención”.

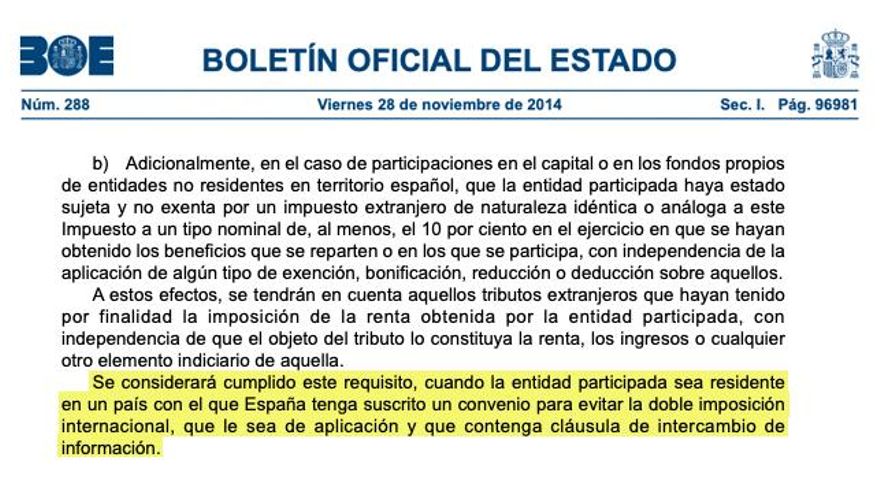

El artículo 21 de la Ley del Impuesto de Sociedades marca los requisitos para aplicar la exención: la participación en el capital o en los fondos propios de la filial debe ser de, al menos, el 5 por ciento o que el valor de adquisición de la participación sea superior a 20 millones de euros —la participación se deberá poseer de manera ininterrumpida durante el año anterior— y que la entidad participada haya estado sujeta y no exenta por un impuesto extranjero de naturaleza análoga al Impuesto de Sociedades a un tipo nominal de, al menos, el 10 por ciento en el ejercicio en que se hayan obtenido los beneficios, según explican fuentes de la Agencia Tributaria.

El profesor de Estructura Económica en la Universidad Autónoma de Madrid y Secretario de Economía de Podemos, Nacho Álvarez, apuntaba en su Twitter como “el salto en las exenciones por doble imposición tiene lugar en 2015, con la entrada en vigor de la Ley 27/2014 del Impuesto sobre Sociedades. Tras las modificaciones introducidas a partir de dicho año, el importe por esta exención se multiplica por 3”. El cambio de la norma tuvo lugar bajo el Ejecutivo de Mariano Rajoy con Cristóbal Montoro como ministro de Hacienda.

A pesar de las facilidades que permitía la nueva Ley de Montoro para evitar la doble imposición y que el tipo impositivo se había reducido del 30% en 2014 al 25% en 2016, los grandes empresarios del Ibex y el entonces ministro de Hacienda chocaron por el interés de Montoro en limitar las deducciones y las bonificaciones. El titular de la cartera de Hacienda llegó a acusar a las multinacionales de no contribuir como debían: “No se explica que cualquiera de nosotros esté tributando por el IRPF o una pyme esté tributando un 18% y un grupo consolidado esté tributando el 7%... A los grandes grupos les conviene tributar más. Si no, la cohesión social no se sostiene”.

La realidad, como denuncia Nacho Álvarez, es que la evolución del importe de las exenciones por doble imposición en los grupos consolidados en España tiene un punto de inflexión con el cambio de la Ley de Sociedades. El montante que las empresas se ahorraron en el pago de tributos por la doble imposición pasó de 19.963 millones en 2014 a 71.446 millones en 2015 y 88.428 millones en 2016, lo que supuso multiplicar por cuatro la cuantía exenta del pago por la doble imposición.

El sindicato de los Técnicos del Ministerio de Hacienda (Gestha) siempre han defendido “la necesidad de contar con unas normas comunes para el cálculo de la base imponible del impuesto de sociedades en la UE, que reduzcan la planificación fiscal agresiva y garanticen que los beneficios de las empresas se graven en los países en los que se crea el valor”. Su secretario general, José María Mollinedo, ha recordado reiteradamente que el “Impuesto de Sociedades aún no ha recuperado sus niveles precrisis, ya que el año pasado los ingresos por este tributo alcanzaron los 25.848 millones de euros, por debajo de los 47.451 millones recaudados en el ejercicio 2007”.

¿Cuál es el secreto para que las empresas tengan unos beneficios similares al año 2006 pero que tributen mucho menos? Entramos en la paradoja del cálculo del tipo efectivo del Impuesto de Sociedades, una pugna por la recaudación pero también una pelea de imagen en la que la CEOE lucha por que no se traslade a la sociedad que las compañías pagan menos impuestos. Aunque el tipo oficial es del 25%, la realidad es que los grupos consolidados tributaron con un tipo efectivo medio del 6,25% en 2017. La patronal se queja de que ese cálculo se hace sobre el resultado contable y se debería hacer sobre la base imponible positiva, que elevaría el tipo efectivo medio que pagan las grandes multinacionales al 18,4%, ya que se aplican deducciones, bonificaciones, se restan las pérdidas y, según la CEOE, ya se tributa en los países donde las compañías tienen filiales y se acogen a convenio para evitar la doble imposición.

La política impositiva sobre las compañías explica muchas de las iniciativas de los lobbys empresariales contra el Gobierno de coalición progresista. Tanto el PSOE como Unidas Podemos llevan en sus programas electorales un tipo efectivo mínimo en el Impuesto de Sociedades del 15%, que subiría al 18% para bancos y petroleras.

El acuerdo presupuestario de 2019 entre ambas formaciones, que terminó naufragando, recogía algunas medidas impositivas que provocaron una subida en la repatriación de dividendos por parte de las multinacionales españolas que la Agencia Tributaria contabilizó con un incremento del 37,8% del pago fraccionado del Impuesto de Sociedades de 2018. Antonio Garamendi, entonces candidato a la presidencia de la CEOE que consiguió, tachó de “barbaridad” las medidas impositivas que el Gobierno preveía aprobar y aviso del riesgo de “deslocalización de empresas”.

El Gobierno propuso rebajar las exenciones de los convenios de doble imposición del 100% actual al 95% (las empresas tendrían que pagar un 5% sobre los dividendos netos de las filiales extranjeras de compañías españolas) en el Programa de Estabilidad 2019-2022 que remitió a Bruselas el pasado abril. Desde Unidos Podemos propone “reformar el régimen de exenciones, permitiéndose sólo cuando las empresas hayan tributado al menos un 15% en otro país, para evitar el uso de paraísos fiscales”. Ambas posiciones han enervado a las organizaciones empresariales.

Luis del Amo, secretario técnico del Registro de Economistas Asesores Fiscales (REAF) del Consejo General de Economistas, apunta sobre la idea de eliminar los CDI que hay que ser prudente ya “desincentiva a los inversores nacionales y foráneos”, puede llevar a la “deslocalización de los beneficios empresariales, pero sobre todo, coloca a las empresas españolas en una posición de desventaja competitiva en el exterior y puede provocar litigiosidad” .

En el caso de la propuesta de los socialistas de rebajar las exenciones de los convenios de doble imposición del 100% actual al 95%, Del Amo explica “que estarían dentro de la Ley pero avisa que podría provocar una discriminación entre las empresas más grandes, con capacidad para crear subfiliales con las que diluir el 5% que tendría que pagar, y pequeñas empresas en el exterior que no tienen esa capacidad”. Eso sí, el secretario técnico del Registro de Economistas Asesores Fiscales admite que “el incremento en la recaudación sería más que notable”.