La banca española eleva el riesgo de impago inmobiliario al conceder préstamos hipotecarios con máximos históricos de cobertura

La subida de los precios del alquiler en zonas como Madrid, Barcelona y Baleares y un contexto de bajos tipos de interés están favoreciendo que cada vez más personas decidan embarcarse en una hipoteca. Según los últimos datos ofrecidos por el INE, la firma de nuevos préstamos para la adquisición de vivienda aumentó un 15,8% en marzo en comparación interanual y se situó en 30.716 contratos, de los que un 41,9% se formalizaron tomando como referencia un tipo de interés fijo.

En este contexto, la agencia de calificación Moody's, dedicada a la evaluación del riesgo de impago de determinados productos financieros y territorios, considera en un informe recién publicado que la subida del precio de la vivienda en España es “positiva”, pero alerta del surgimiento de “desequilibrios que apuntan a futuros riesgos”. Tanto la subida de precios como las tasas de ahorro de los hogares en caída libre influyen en este escenario.

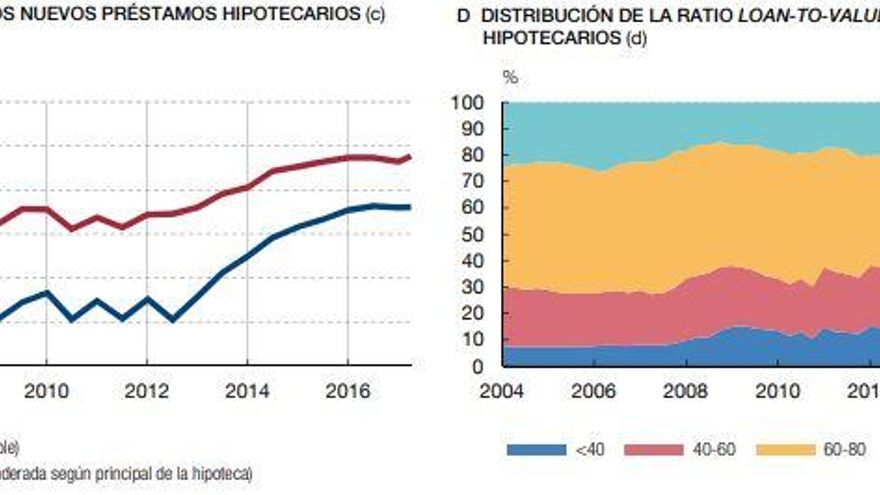

En concreto, se refiere al porcentaje del precio tasado de la propiedad que el banco concede como crédito, y que está en máximos históricos, al menos desde que hay registros en el Banco de España (2004), y, por tanto, por encima de los valores de la burbuja previa a la última crisis. El último trimestre de 2018 esta ratio alcanzó el 66,5%, tocando un máximo histórico, y se moderó al 64,6% en el primero de 2019. Cuando se inicia la serie en 2004 este indicador superaba ligeramente el 65%.

“Si antes se pedía de media una hipoteca del 55%, ahora las familias, precisamente porque tienen menos ahorros, están solicitando hipotecas del 65-70%, y eso hace que de media los nuevos préstamos esté en máximos históricos”, ha explicado en un encuentro con medios el analista de Moody's José de León.

Según recalca Moody's, una mayor ratio entre el valor del préstamo y del bien hipotecado implica un mayor apalancamiento y un mayor riesgo y mayor probabilidad de impago. Si en una cartera con una media superior al 80% el impago supera el 6%, este se queda en el 1% cuando la media de apalancamiento no alcanza el 60%. Este aumento también indica una menor capacidad del comprador de vivienda para hacer frente a una hipoteca.

De hecho, Moody's también destaca en su informe que el ahorro de los propietarios en relación a los ingresos brutos disponibles entró en números 'rojos' en 2017 por primera vez en una década.

La tasa de ahorro de las familias está en mínimos históricos, el 4,9% de la renta bruta disponible al cierre de 2018. Esta cifra se sitúa un punto por debajo del anterior mínimo, alcanzado en 2008.

Para Miguel Ángel López, otro de los analistas de Moody's, el indicador está “claramente correlacionado con el aumento del precio de la vivienda”. “El 82% de la subida de los loan to value medios se puede explicar por la subida del precio de la vivienda. Si las entidades quieren conceder hipotecas, lo tienen que hacer aportando menos fondos propios las familias”, ha explicado.

No obstante, y pese a que los bancos han vuelto a conceder en algunos casos hipotecas por el 100% del valor de la vivienda, Moody's destaca que el porcentaje de los préstamos que superan el 80% del valor tasado está por debajo del que se registraba antes de la crisis. Ahora mismo se sitúa en el 13,1% del total, cuando en 2006, este grupo, considerado el de mayor riesgo por el Banco de España, alcanzó su máximo, el 17% del total.

En cuanto al propio precio de los inmuebles en España, Moody's espera que sigan creciendo aunque de manera más moderada que en los últimos años: en torno al 2-3% anual durante los próximos tres ejercicios. Sobre el hecho de que grandes fondos como Blackstone estén preparando la venta masiva de activos, lo relacionan más con que estas compañías hayan alcanzado ya determinado nivel de ganancia que con un posible preludio de una caída de precios a corto plazo, en palabras del analista Rodrigo Conde.

La agencia tacha el incremento de precios de la vivienda como “positivo tanto para las cédulas hipotecarias como para los bonos de titulización hipotecaria”. Estos productos financieros unen hipotecas en un paquete para ser comercializados en el mercado secundario entre los inversores, como si fueran acciones. Los requisitos para operar con estos complicados productos se han endurecido tras la crisis financiera mundial, que precisamente tuvo entre sus detonantes la compraventa de paquetes de hipotecas de alto riesgo (subprime) en EEUU.

Según Moody's, los deudores hipotecarios están mejor situados a día de hoy que cuando se produjo la explosión de la burbuja inmobiliaria en España tras la crisis en EEUU. Este colectivo podría con más facilidad “hacer frente a las dificultades si las condiciones del mercado se deterioran o si los tipos de interés empiezan a subir, gracias precisamente a los criterios de concesión en los préstamos más estrictos por parte de las entidades financieras”, mantienen.

Moody's es una de las tres grandes agencias de calificación mundiales junto a Standard & Poor's y Fitch, cuya labor fue muy criticada cuando no previeron la catástrofe financiera que se avecinaba en 2007. Por ejemplo, en el caso de Lehman Brothers y en la eléctrica Enron –a principios de este siglo–, a los que concedían calificaciones tranquilizadoras antes de su quiebra. A pesar de estos episodios, continúan disfrutando de la capacidad de evaluar la calidad de la deuda de empresas y países y otros territorios, que deben pagar más intereses si sus notas se rebajan.